Из чего складываются косвенные расходы по прибыли. Проверка прямых расходов (распределяем для целей налогообложения прибыли расходы на прямые и косвенные). Точка зрения Минфина России

При составлении декларации по налогу на прибыль за I квартал 2009 г. проверьте, правильно ли вы составляете перечень прямых расходов по налогу на прибыль. Это не только полезно для самопроверки и исправления ошибок в налоговом учете, но и подготовит вас к возможным вопросам проверяющих при камеральной проверке декларации - даже если, на ваш взгляд, вы сделали все правильно. Давайте рассмотрим скользкие моменты, которые могут вызвать разногласия между вами и налоговым инспектором.

ВНИМАНИЕ К РАСПРЕДЕЛЕНИЮ ПРЯМЫХ И КОСВЕННЫХ РАСХОДОВ

Как известно, и прямые, и косвенные расходы в конце концов будут уменьшать налоговую базу по прибыли. Вопрос лишь во времени. Косвенные расходы можно списать сразу. А для списания прямых расходов придется дождаться, когда будут проданы товары (выполнены работы или оказаны услуги), в стоимости которых они учтены. Именно разница во времени признания расходов и служит причиной споров бухгалтеров и проверяющих: какой расход можно отнести к прямым, а какой - к косвенным. Сейчас у организаций есть полная свобода в распределении расходов по группам "прямые - косвенные". Но проверяющие с этим не всегда согласны. Они нередко настаивают на экономической обоснованности распределения расходов, которая напрямую должна прослеживаться из особенностей производственного процесса. Чаще всего, конечно, споры возникают из-за того, что какой-либо расход для скорейшего его списания отнесен организацией к косвенным. В то время как работники налоговой службы считают, что он напрямую влияет на себестоимость выпускаемой продукции (выполняемых работ или оказываемых услуг) и его вполне можно было бы отнести к перечню прямых расходов по налогу на прибыль.ОПРЕДЕЛЯЕМ УРОВЕНЬ БЕЗОПАСНОСТИ СВОЕГО ПЕРЕЧНЯ ПРЯМЫХ РАСХОДОВ ПО НАЛОГУ НА ПРИБЫЛЬ

Перечень прямых расходов организации должен быть закреплен в учетной политике для целей налогообложения прибыли. Им и нужно руководствоваться. Давайте посмотрим, какой перечень прямых расходов устраивает работников налоговой службы. Это, прежде всего, прямые расходы, которые прямо упомянуты в ст. 318 Налогового кодекса:- затраты на сырье или материалы, используемые в производстве товаров, комплектующие изделия, полуфабрикаты;

- расходы на оплату труда, ЕСН и взносы в Пенсионный фонд;

- суммы амортизации основных средств, используемых при производстве.

- на услуги сторонних организаций, непосредственно связанные с производством продукции (расходы на переработку сырья на давальческой основе, на субподрядные работы и т.д.);

- на аренду и коммунальные платежи по производственным помещениям;

- на страхование производственного оборудования и помещений;

- на тару и упаковку готовой продукции и др.

ПРЯМЫЕ РАСХОДЫ В ТОРГОВЛЕ: ЕСТЬ ЛИ ПРАВО ВЫБОРА

Расходы, связанные с продажей товаров, также делятся на прямые и косвенные. Но для торговли Налоговый кодекс установил свои правила и свой список прямых расходов. Так, к прямым расходам надо относить:- стоимость товаров, реализованных в отчетном (налоговом) периоде;

- транспортные расходы по доставке товаров до склада фирмы (если такие расходы не включены в стоимость приобретения товаров).

ДЕЛИМ ПРЯМЫЕ РАСХОДЫ ПО УСЛУГАМ

Расходы, связанные с оказанием услуг, тоже распределяются на прямые и косвенные. Однако такое распределение весьма условно: все прямые расходы, так же как и косвенные, можно сразу списать на расходы текущего периода и учесть их при расчете налога на прибыль . Их не нужно распределять на остатки незавершенного производства (а по правилам налогового учета к НЗП относятся законченные, но не принятые заказчиком работы и услуги) и стоимость принятых заказчиком услуг. Так что, как видим, большого смысла в распределении "прямые - косвенные" при оказании услуг нет. Разве что оно может потребоваться для "идеального" заполнения декларации по налогу на прибыль, в которой для прямых и косвенных расходов предусмотрены разные строчки. Однако, даже если все производственные расходы будут показаны в декларации как косвенные, это не та ошибка, за которую организацию могут оштрафовать, - ведь она никак не повлияла на расчет налоговой базы. К тому же финансовое ведомство само разрешило организациям, оказывающим услуги, при заполнении декларации по налогу на прибыль вообще не делить расходы на прямые и косвенные. Итак, те, кто оказывает услуги, в налоговом учете могут не распределять прямые расходы на остатки НЗП (а точнее - на остатки не принятых заказчиками услуг). Тот, кто решил списывать все прямые расходы сразу, должен соблюдать основное условие - действительно оказывать услуги, которые считаются таковыми именно для целей налогообложения. Вполне возможно, что с точки зрения НК РФ это выполнение работ. Ведь для целей налогообложения услуга - это деятельность, результат которой не имеет материального выражения. Услуга оказывается и потребляется одновременно. Если же создается нечто материальное, то это уже не услуга, а работа. Например, большинство бытовых услуг (код 01 по ОКУН) относятся для целей налогообложения к работам, поскольку у их результата есть материальное выражение, например отремонтированная аппаратура или пошитая обувь. А вот услуги проката для целей налогообложения тоже классифицируются как услуги. Таким образом, списывать сразу все прямые расходы организации могут только по той деятельности, в результате которой не создается ничего материального. Приведем примеры таких услуг:- транспортные услуги;

- услуги по хранению;

- экспедиторские услуги;

- образовательные услуги;

- сдача помещений или иного имущества в аренду;

- предоставление за плату объектов интеллектуальной собственности;

- услуги телефонной связи (кроме ремонта аппаратуры);

- услуги автостоянок;

- туристические услуги;

- услуги по организации праздников;

- устные информационные и консультационные услуги.

Косвенные расходы. Учет и распределение при расчете налога на прибыль

Косвенные расходы, что к ним относится: учет и распределение косвенных расходов в организациях занимающихся различными видами деятельности. Подробный перечень расходов, которые компания смело может отнести к косвенным. >>>

В налоговом учете затраты организации на производство и реализацию делятся на две группы:

- прямые расходы;

- косвенные расходы.

Организации, которые не относят к торговым, должны распределять затраты на прямые и косвенные расходы только в том случае, если они рассчитывают налог на прибыль методом начисления. Организации, использующие кассовый метод, распределять расходы по указанным группам не обязаны.

В зависимости от того, к какой группе расходов относятся те или иные затраты, момент признания их в налоговой базе различается. Косвенные расходы в полной сумме списывайте в том периоде, к которому они относятся. Прямые расходы необходимо распределить. Та их часть, которая относится к остаткам незавершенного производства или нереализованных товаров, текущие расходы организации не увеличит.

Торговые организации распределяют затраты на прямые и косвенные расходы независимо от метода расчета налога на прибыль (метод начисления или кассовый метод). К прямым расходам относят:

- стоимость приобретения товаров, реализованных в отчетном (налоговом периоде);

- расходы на доставку товаров до склада покупателя (если эти расходы не включены в стоимость товаров).

Прямые расходы учитывают при расчете налога на прибыль по мере реализации товаров. Все остальные расходы (кроме внереализационных) относятся к косвенным. Косвенные расходы уменьшают доходы от реализации текущего месяца.

Порядок разделения затрат на прямые и косвенные расходы во многом зависит от того, какой деятельностью занимается организация:

- производством продукции, выполнением работ;

- оказанием услуг;

- торговлей.

Расскажем о каждом из этих видов деятельности подробней.

Косвенные расходы производственных организаций

Косвенные расходы, что к ним относится в производственных организациях? Для производственных организаций примерный перечень прямых затрат установлен пунктом 1 статьи 318 Налогового кодекса РФ. К ним относят:

- материальные расходы. Это затраты на покупку: сырья и материалов, используемых для производства продукции (выполнения работ); комплектующих изделий, подвергающихся монтажу; полуфабрикатов, требующих дополнительной обработки;

- расходы на оплату труда сотрудников, участвующих в производстве продукции (выполнении работ), а также начисленные на эти выплаты взносы на обязательное пенсионное (социальное, медицинское) страхование и на страхование от несчастных случаев и профзаболеваний;

- амортизационные отчисления по основным средствам, используемым при производстве продукции (выполнении работ).

Остальные затраты (кроме внереализационных) - это косвенные расходы.

Точный перечень прямых расходов, связанных с производством и реализацией, организация должна установить самостоятельно. Разработайте такой список и закрепите его в учетной политике для целей налогообложения. Формирование перечня прямых расходов должно быть экономически обоснованным. Распределять расходы нужно с учетом особенностей технологического процесса и отраслевой специфики. При этом косвенными можно признавать только такие расходы, которые невозможно отнести к прямым по объективным причинам. Например, затраты на сырье и материалы, которые включаются в себестоимость единицы продукции, всегда являются прямыми и не могут быть отнесены к косвенным расходам. Аналогичные разъяснения содержатся в письме ФНС России от 24 февраля 2011 г. № КЕ-4-3/2952 . Правомерность такого вывода подтверждается арбитражной практикой (см., например, определение ВАС РФ от 13 мая 2010 г. № ВАС-5306/10).

Определяя перечень прямых расходов для налогового учета, организация может использовать аналогичный перечень, который она применяет в бухучете.

Затраты, которые относятся к прямым расходам, включайте в налоговую базу по мере реализации продукции (выполнения работ), в стоимости которой они учтены. Косвенные расходы учитывайте в издержках того периода, когда они начислены.

Косвенные расходы организаций, оказывающих услуги

Организации, которые оказывают услуги, могут распределять расходы на прямые и косвенные в том же порядке, что и производственные. Им тоже следует сформировать перечень прямых расходов и закрепить его в учетной политике. Остальные затраты - это косвенные расходы. Однако между правилами признания расходов у производственных организаций и у организаций, которые специализируются на оказании услуг, есть существенное отличие.

Услугой признается деятельность, результаты которой не имеют материального выражения и реализуются и потребляются в процессе ее осуществления. В связи с этим организации, оказывающие услуги (например, консалтинговые компании), не обязаны распределять прямые расходы между затратами текущего налогового (отчетного) периода и стоимостью услуг, не принятых заказчиками на конец этого периода (письмо Минфина России от 15 июня 2011 г. № 03-03-06/1/348). Все понесенные затраты (как прямые, так и косвенные расходы) они вправе признавать в текущем налоговом (отчетном) периоде. При этом такой порядок учета прямых затрат нужно установить в учетной политике.

Косвенные расходы торговых организаций

Косвенные расходы, что к ним относится в торговых организациях? Для торговых организаций перечень прямых расходов фиксированный. Он приведен в статье 320 Налогового кодекса РФ. К прямым затратам относятся:

- покупная стоимость товаров. Порядок ее формирования организация вправе определить самостоятельно. Так, в покупную стоимость товаров можно включить расходы, связанные с приобретением товаров. Это, например, складские, страховые и другие затраты, оплаченные другой организации. Выбранный вариант закрепите в учетной политике для целей налогообложения;

- расходы, связанные с доставкой товаров на склад организации (если они не включены в стоимость приобретения).

Все остальные издержки торговых организаций, кроме внереализационных, - косвенные расходы.

Прямые расходы списывайте по мере реализации покупных товаров, к которым они относятся. Косвенные расходы учитывайте при расчете налога на прибыль в момент их начисления.

Совет

Приравняйте прямые расходы в налоговом учете к расходам, которые формируют покупную стоимость товаров в бухучете. В этом случае временные разницы возникать не будут и порядок ведения бухгалтерского и налогового учета сблизится.

Учет косвенных расходов при отсутствии дохода

Если в отчетном периоде отсутствуют доходы, организация может признать только косвенные расходы. Прямые расходы, которые относятся к остаткам нереализованной продукции, при расчете налога на прибыль учесть нельзя. Получается, что если организация ничего не продала, то и никаких прямых расходов у нее нет. Что же касается косвенных расходов, то они к полученной выручке никак не привязаны и могут быть учтены в текущем периоде. Это следует из пункта 2 статьи 318 Налогового кодекса РФ.

При этом если конкретный расход не приносит организации прямых доходов, то это не значит, что он необоснован. Достаточно, чтобы он был необходим для деятельности, результатом которой будет полученный доход. Таким образом, косвенные расходы организации можно учесть в уменьшение налоговой базы и в том случае, когда доходы в отчетном периоде еще не получены.

Автоматический расчет прямых расходов Вы можете произвести в программе БухСофт, скачав ее с нашего сайта. В программе предусмотрено ведение полноценного налогового учета с минимальными трудозатратами для бухгалтера.Все очень просто - в форму Налоговый учет попадают бухгалтерские проводки, которым автоматически присваиваются виды доходов и расходов налогового учета. Расчет прямых расходов представлен в виде наглядной таблицы с возможностью формирования справки бухгалтера, учтена специфика производственных организаций, сферы услуг и торговли.

ПРЯМЫЕ РАСХОДЫ. ОБЩИЕ СВЕДЕНИЯ

Учет прямых расходов актуален для организаций закрепивших в учетной политике метод начисления (ст.318 НК РФ). Организации, применяющие кассовый метод расходы на прямые и косвенные не делят и стр.010 раздела "Расходы, связанные с производством и реализацией" декларации по налогу на прибыль не заполняют.

В ст.318 Налогового кодекса предусмотрены особенности учета прямых расходов для производственных организаций и организаций сферы услуг. Торговые организации определяют прямые расходы в соответствии со ст.320 НК РФ.

В программе расчет прямых расходов для целей налогового учета осуществляется непосредственно в форме Налоговый учет в справочнике "Правила заполнения декларации", где необходимо выбрать раздел "Прямые расходы, связанные с производством и реализацией", кнопка Расчет. При этом реализованы два подхода:

- автоматический расчет (выбрав этот вариант, Вы контролируете правильность расчета прямых расходов, после чего заполняете налоговый учет за соответствующий отчетный период, программа вместо проводки добавляет запись налогового учета на сумму прямых расходов);

- ручной расчет (может применяться в том случае, если не требуется распределение прямых расходов на остаток НЗП и контроль за выручкой; в этом случае принцип очень прост - Вы закладываете в раздел Расходы связанные с производством и реализацией те проводки, которые соответствуют прямым расходам (например, Д.20 К.70,10 и т.д.), по итогам заполнения им присваивается соответствующий вид расхода "Прямые расходы")

Перечень прямых расходов

- расходы на приобретение сырья и материалов;

- расходы на приобретение комплектующих изделий;

- расходы на оплату труда основного персонала;

- расходы на ЕСН;

- расходы на обязательное пенсионное страхование, идущее на финансирование страховой и накопительной части пенсии;

- суммы начисленной амортизации.

Именно эти виды расходов считаются в программе базовыми, учитываются автоматически и заложены в "Справочник прямых расходов" (открывается из формы "Расчет прямых расходов"). По желанию справочник может быть изменен.

Необходимость в изменениях может возникнуть, если организация воспользовалась правом самостоятельно определить и закрепила в учетной политике перечень расходов, которые будут учитываться в качестве прямых в течение двух последовательных налоговых периодов (Федеральный закон от 06.06.2005 N 58-ФЗ).

Косвенные расходы

К косвенным расходам в налоговом учете относятся все виды расходов, которые не включены учетной политикой в состав прямых. Исключение - внереализационные расходы, состав которых определен ст. 265 НК РФ. Сумма косвенных расходов в полном объеме относится к расходам текущего отчетного (налогового) периода.

В случае, если в отношении отдельных видов расходов в соответствии с Налоговым кодексом предусмотрены ограничения по размеру расходов, принимаемых для целей налогообложения, то база для исчисления предельной суммы таких расходов определяется нарастающим итогом с начала налогового периода (п. 3 ст. 318 НК РФ).

В программе учет косвенных расходов зависит от варианта учета для прямых расходов - ручной или автоматический. Если выбран "ручной" вариант учета, то в справочнике "Правила заполнения декларации" в раздел "Косвенные расходы" будут добавлены наиболее распространенные проводки (расходы на услуги, оказанные сторонними организациями, аренда, расходы на травматизм). Если выбран "автоматический" вариант учета, то в справочник добавляется дополнительная группа проводок, позволяющая обеспечить наиболее точное деление расходов на прямые и косвенные. В обоих случаях любая проводка может быть исключена или добавлена по желанию пользователя.

Прямые расходы производства

Организации, осуществляющие выпуск продукции, имеют право включить в состав расходов только ту часть прямых расходов, которые относятся к реализованной продукции. Остальная часть прямых расходов делится между незавершенным производством и готовой продукцией на складе.

В Форме "Расчет прямых расходов" предусмотрена возможность выбора вида деятельности, которым занимается организация. Если таких видов деятельности несколько, то для каждого субсчета 20-го счета, может быть выбран свой вид деятельности.

Если выбран вид деятельности "производство", то при расчете происходит распределение прямых расходов на остатки НЗП. Для того, чтобы расчет заполнился правильно, требуется ведение аналитического учета по счету 43 и калькулирование себестоимости на счете 20. Удобнее всего делать это в форме Производство.

Итоговая сумма прямых расходов, попадающая в декларацию рассчитывается по формуле:

Прямые расходы (в декларацию) = Сумма пр.расходов х [(Сумма реализации х 100%) / (Сумма выпуска + Сумма НЗП)].

Все составляющие формулы рассчитываются автоматически.

Пример

сумма пр.расходов = 100

сумма выпуска = 1000

сумма НЗП = 2000

сумма реализации = 500

Принять к учету = 100 х [ (500 х 100%) / (1000 + 2000)] = 16.67 руб

По итогам автоматического расчета в форму Налоговый учет добавляется новая операция, у которой:

Дебет, Кредит - условное обозначение "НУ";

Дата операции = последний день месяца, в котором сумма расходов может быть принята к учету;

Сумма операции = рассчитанная сумма прямых расходов.

Операция добавляется при нажатии кнопки "Заполнить" за выбранный период.

Прямые расходы сферы услуг

Для сферы услуг Налоговый кодекс предусматривает более простой способ учета прямых расходов. Делить такие расходы между реализованными услугами и незавершенным производством не обязательно (п.2 ст.318 НК РФ). Сумма прямых расходов, осуществленных в отчетном (налоговом) периоде может быть в полном объеме отнесена на уменьшение доходов от реализации.

Таким образом, главным фактором - будут или не будут приняты прямые расходы к вычету, становится наличие реализации в текущем периоде. Программа отслеживает наличие реализации, и если факт имел место, то происходит списание накопленной суммы прямых расходов.

Прямые расходы сферы торговли

Организации торговли включают в прямые расходы стоимость приобретения товаров, реализованных в данном отчетном (налоговом) периоде и суммы расходов на доставку товаров, если эти расходы не включены в цену приобретения товаров (ст.320 НК РФ).

Прямые расходы торговых организаций выделены в декларации по налогу на прибыль отдельной строкой. В программе в эту строку попадает сумма проводок Д.90.2 К.41. При необходимости в справочник могут быть добавлены другие проводки, которые будут влиять на сумму расходов.

В форме Учет покупок реализован механизм распределения транспортных расходов в стоимость приобретения покупных товаров (кнопка ТЗР).

Однако налоговики настаивают на том, что организация не вправе произвольно относить расходы именно к косвенным и обязана обосновать, почему их нельзя считать прямыми.

В налоговом учете организаций, использующих метод начисления, все расходы, связанные с производством и реализацией, подразделяются на прямые и косвенные (п. 1 ст. 318 НК РФ). Рано или поздно и прямые, и косвенные расходы компания учтет при расчете налога на прибыль. Разница лишь в том, когда именно она сможет это сделать. Ведь вся сумма косвенных расходов, осуществленных в течение отчетного или налогового периода, уменьшает налогооблагаемую прибыль этого периода. Прямые же расходы признают в налоговом учете по мере реализации продукции, работ, услуг, в стоимости которых они учтены, то есть списание этих расходов может растянуться на несколько кварталов или даже лет (абз. и п. 2 ст. 318 НК РФ).

Несомненным плюсом является то, что согласно Налоговому кодексу каждая организация вправе самостоятельно установить в учетной политике для целей налогообложения, какие именно расходы она относит к прямым, а какие - к косвенным (абз. 5 п. 1 ст. 318 НК РФ). Исключением являются лишь торговые организации. Для них перечень прямых расходов строго регламентирован непосредственно статьей 320 НК РФ (см. врезку «Обратите внимание»).

Однако, судя по письмам налоговых органов, несмотря на вроде бы предоставленную производственным компаниям свободу, реальной самостоятельности в распределении расходов между прямыми и косвенными даже и у них фактически нет.

По мнению ФНС России, производственная компания может считать расходы косвенными, только если их действительно невозможно отнести к прямым

Непосредственно в Налоговом кодексе приведен лишь примерный перечень расходов, которые производственная или выполняющая работы либо оказывающая услуги организация может отнести к прямым. В него включены следующие виды расходов (абз. 3 п. 1 ст. 318 НК РФ):

На приобретение сырья или материалов, которые используются при производстве товаров, выполнении работ, оказании услуг и образуют их основу либо являются необходимым компонентом для производства товаров, выполнения работ, оказания услуг;

- покупку комплектующих изделий, подлежащих монтажу, и полуфабрикатов, подвергающихся у производственной компании дополнительной обработке;

- оплату труда персонала, участвующего в процессе производства товаров, выполнения работ, оказания услуг;

- уплату страховых взносов в ПФР, ФФОМС и ФСС РФ, начисленных на суммы расходов на оплату труда указанного производственного персонала, включая взносы на страхование от несчастных случаев на производстве и профзаболеваний;

- суммы начисленной амортизации по основным средствам, непосредственно используемым при производстве товаров, выполнении работ, оказании услуг.

Налоговики разных уровней признают, что глава 25 НК РФ не содержит прямых положений, ограничивающих налогоплательщика в отнесении тех или иных расходов к прямым либо косвенным

Все остальные виды расходов, за исключением внереализационных, считаются косвенными (абз. 4 п. 1 ст. 318 НК РФ). ФНС России признает, что глава 25 НК РФ не содержит прямых положений, ограничивающих налогоплательщика в отнесении тех или иных расходов к прямым либо косвенным (письма от 24.02.11 № КЕ-4-3/2952@ и от 28.12.10 № ШС-37-3/18723@ 1). Такого же мнения придерживаются и московские инспекторы (письма УФНС России по г. Москве от 26.07.12 № 16-15/067379@ , от 26.01.11 № 16-15/006871 и от 24.01.11 № 16-03/005790@).

Вместе с тем налоговики разных уровней отмечают, что организация обязана обосновать механизм разделения расходов на прямые и косвенные. Так, УФНС России по г. Москве дополнительно указало следующее (письма от 26.01.11 № 16-15/006871 и от 24.01.11 № 16-03/005790@):

«<…> Право самостоятельно определять перечень расходов требует от налогоплательщика обоснования принятого решения. Данное полномочие передано организациям для того, чтобы они имели возможность учитывать особенности, характерные для разных отраслей».

Отсутствие в учетной политике обоснования распределения расходов на прямые и косвенные может привести к тому, что налоговики по-своему определят перечень прямых расходов по конкретному виду деятельности и пересчитают компании налог на прибыль

Кроме того, ФНС России особо подчеркнула, что в статье 318 НК РФ отражена норма, предусматривающая включение в состав прямых именно тех расходов, которые непосредственно связаны с производством товаров, выполнением работ или оказанием услуг (письмо от 24.02.11 № КЕ-4-3/2952@). Из этого ведомство сделало следующие выводы:

«<…> Это означает, что механизм распределения затрат на производство и реализацию должен содержать экономически обоснованные показатели, обусловленные технологическим процессом. При этом налогоплательщик вправе в целях налогообложения отнести отдельные затраты, связанные с производством товаров (работ, услуг), к косвенным расходам только при отсутствии реальной возможности отнести указанные затраты к прямым расходам, применив при этом экономически обоснованные показатели».

Таким образом, организациям, занимающимся производством продукции, выполнением работ или оказанием услуг, при решении вопроса об отнесении конкретных расходов к прямым или косвенным необходимо учитывать специфику производства, особенности технологического процесса, виды сырья и материалов, образующих основу выпускаемой продукции, а также иные существенные факторы (см. врезку «Точка зрения Минфина России»). Более того, сделанный выбор целесообразно обосновать непосредственно в учетной политике для целей налогообложения либо иметь подготовленные аргументы, желательно со ссылками на особенности технологического процесса, на случай возникновения разногласий с инспекторами во время выездной проверки.

Отсутствие четких обоснований вполне может привести к тому, что налоговики по-своему определят перечень прямых расходов по конкретному виду деятельности, пересчитают компании налоговую базу и доначислят налог на прибыль, пени, а возможно, и штраф.

Обратите внимание

В торговле к прямым расходам относятся стоимость товаров и расходы на их доставку до склада организации

Компании, занимающиеся оптовой, мелкооптовой или розничной торговлей, определяют расходы по торговым операциям с учетом особенностей, установленных статьей 320 НК РФ. В отличие от производственных организаций они не могут самостоятельно устанавливать в учетной политике перечень прямых и косвенных расходов. Дело в том, что расходы, которые для торговых компаний считаются прямыми, перечислены в абзаце 3 статьи 320 НК РФ. В этот список включены:

Стоимость приобретения товаров, реализованных торговой организацией в течение отчетного или налогового периода;

- расходы на доставку покупных товаров до склада торговой организации. Отметим, что указанные расходы на транспортировку считаются прямыми, только если они не были включены в цену приобретения товаров.

Все остальные расходы торговой компании за текущий месяц, за исключением внереализационных, являются косвенными. К косвенным, в частности, относятся все иные виды транспортных расходов (помимо расходов на доставку покупных товаров до склада торговой организации), например расходы на их доставку до складов или магазинов покупателей, на перевозку товаров между складами самой торговой организации после их оприходования.

Вся сумма косвенных расходов уменьшает доходы от реализации, полученные торговой организацией в этом месяце (абз. 3 ст. 320 НК РФ). Прямые расходы торговая компания сможет признать в налоговом учете только в том отчетном или налоговом периоде, в котором покупные товары будут реализованы. При этом стоимость приобретения товаров она включит в расходы в месяце их реализации покупателям, а расходы на их доставку до своего склада будет распределять по особому алгоритму, установленному абзацем 3 статьи 320 НК РФ. Этот алгоритм предполагает расчет среднего процента за текущий месяц (отношение суммы транспортных расходов к стоимости приобретения товаров) с учетом переходящего остатка транспортных расходов на начало месяца

Организации, занимающиеся оказанием услуг, вправе признавать в налоговом учете всю сумму и косвенных, и прямых расходов текущего периода

Компаниям, деятельность которых непосредственно связана с оказанием услуг, предоставлена возможность не распределять прямые расходы на остатки незавершенного производства и списывать всю их сумму в уменьшение доходов от производства и реализации (абз. 3 п. 2 ст. 318 НК РФ). Иными словами, такие организации вправе признавать прямые расходы точно так же, как косвенные. То есть всю сумму прямых и косвенных расходов, осуществленных в течение текущего отчетного или налогового периода, они могут учесть при расчете налога на прибыль за этот период. Не возражают против этого и московские налоговики (письма УФНС России по г. Москве от 02.12.09 № 16-15/127111 , от 11.01.09 № 19-12/000086 и от 07.07.08 № 20-12/064119).

Несмотря на это, компании, оказывающие услуги, все равно обязаны делить все понесенные расходы на прямые и косвенные. Дело в том, что в Налоговом кодексе речь идет именно об особом порядке признания прямых расходов при оказании услуг, а не о том, что все расходы таких организаций можно считать косвенными. Впрочем, отдельных разъяснений налоговиков по этому поводу найти не удалось.

Кроме того, если компания, занимающаяся оказанием услуг, решит признавать прямые расходы без распределения их на остатки услуг, не принятых заказчиками, выбор этого варианта учета ей целесообразно прописать в учетной политике для целей налогообложения. Ведь в принципе такие организации вправе не пользоваться упрощенным порядком признания прямых расходов и могут распределять прямые расходы между реализованными услугами и остатками услуг, не принятых заказчиками.

Отметим также, что упрощенный порядок учета прямых расходов могут применять только те организации, которые оказывают услуги (см. врезку «Справка»). Для компаний, занимающихся выполнением работ, аналогичная возможность не предусмотрена.

Упрощенный порядок признания прямых расходов вправе применять лишь те организации, которые оказывают услуги. Для компаний, занимающихся выполнением работ, аналогичная возможность не предусмотрена

К сожалению, налоговые органы сами нередко путаются при квалификации конкретных видов деятельности. Так, в январе 2009 года московские налоговики пришли к выводу, что ремонт аудио- и видеоаппаратуры является деятельностью по выполнению работ (письмо УФНС России по г. Москве от 11.01.09 № 19-12/000086). Однако уже в декабре того же года они же указали, что эту деятельность можно считать оказанием услуг (письмо УФНС России по г. Москве от 02.12.09 № 16-15/127111). Правда, в декабрьском письме налоговики сослались на разъяснения Минфина России, в которых, в частности, говорилось следующее (письмо от 11.02.09 № 03-03-06/1/50):

«<…> Организация, оказывающая услуги по ремонту радио- и телеаппаратуры и прочей аудио- и видеоаппаратуры, может относить прямые расходы к затратам текущего периода единовременно и полностью».

Вместе с тем ремонт строительно-дорожных машин, по мнению ФНС России, является выполнением работ (п. 2 письма от 12.04.13 № ЕД-4-3/6811). Дело в том, что после проведения ремонта обычно бывает предусмотрена гарантированная работоспособность дорожно-строительных машин в течение определенного периода времени (в течение срока гарантии на ремонтные работы).

Точка зрения Минфина России

Организация может расширить перечень прямых расходов, но не вправе считать все расходы косвенными

По мнению Минфина России, компании, занимающиеся производством продукции, выполнением работ или оказанием услуг, вправе расширить перечень расходов, которые они относят к прямым (письма от 26.01.06 № 03-03-04/1/60 , от 20.01.06 № 03-03-04/1/53 , от 16.01.06 № 03-03-04/4/5 и от 28.12.05 № 03-03-04/1/464). То есть в учетной политике для целей налогообложения такие налогоплательщики могут установить перечень прямых расходов, отличный от того, который предложен статьей 318 НК РФ. В частности, они могут считать прямыми те расходы, которые согласно статье 318 НК РФ являются косвенными.

Более того, Минфин России не считает ошибкой, если производственная организация пропишет в учетной политике, что все расходы, связанные с производством товаров, относятся к прямым (письмо от 11.01.08 № 03-05-05-01/3).

Вместе с тем компании, занимающиеся производством продукции, выполнением работ или оказанием услуг, не вправе считать все расходы косвенными, то есть не могут полностью отказаться от отражения в налоговом учете прямых расходов (письмо Минфина России от 26.01.06 № 03-03-04/1/60). Ведь в пункте 1 статьи 318 НК РФ установлено, что при расчете налога на прибыль расходы на производство и реализацию, осуществленные в течение отчетного или налогового периода, подразделяются на прямые и косвенные. Никаких исключений из этого правила Налоговым кодексом не предусмотрено

Следовательно, результаты ремонта техники фактически будут потребляться не в процессе выполнения ремонта, а на протяжении определенного промежутка времени, ограниченного этим гарантийным сроком. Поэтому ремонт строительно-дорожных машин налоговики квалифицируют как работу, а не как услугу. Значит, организации, занимающейся таким ремонтом, необходимо распределять прямые расходы на остатки незавершенного производства и нельзя списывать их единовременно.

Налоговики считают, что расходы на оплату услуг субподрядчиков являются прямыми

По мнению инспекторов, если организация нанимает субподрядчика для выполнения тех или иных работ, расходы на их оплату как раз непосредственно связаны с производственным процессом и, значит, являются прямыми

Расходы на оплату работ, выполненных субподрядными организациями, не упоминаются в примерном перечне прямых расходов, приведенном в статье 318 НК РФ. Получается, что расходы на привлечение субподрядчиков можно отнести к косвенным (абз. и п. 1 ст. 318 НК РФ).

Несмотря на это, налоговые органы неоднократно указывали, что расходы налогоплательщика на оплату работ, выполненных сторонними субподрядчиками, следует квалифицировать как прямые (письма ФНС России от 28.12.10 № ШС-37-3/18723@ 2 , УФНС России по г. Москве от 03.09.12 № 16-15/082396@ , от 26.01.11 № 16-15/006871 и от 24.01.11 № 16-03/005790@).

Свою точку зрения налоговики аргументировали тем, что Налоговый кодекс относит к прямым расходам затраты, которые непосредственно связаны с производством товаров, выполнением работ, оказанием услуг (абз. 5 п. 1 ст. 318 НК РФ). При этом четкий перечень прямых расходов законодательно не установлен. По мнению инспекторов, в ситуации, когда организация нанимает субподрядчика для выполнения тех или иных работ, расходы на их оплату как раз непосредственно связаны с производственным процессом или с выполнением работ для заказчика и, значит, являются прямыми.

По мнению инспекторов, в отчетном периоде, в котором организация не получила доходов от реализации, она не вправе учитывать ни прямые, ни косвенные расходы

Прямые расходы. При расчете налога на прибыль компания признает прямые расходы по мере реализации продукции, работ, услуг, в стоимости которых они учтены (абз. 2 п. 2 ст. 318 НК РФ). Значит, к расходам текущего периода она может отнести только ту часть прямых расходов, которая приходится на реализованные в этом периоде продукцию, работы, услуги.

ФНС России считает, что, если в конкретном отчетном периоде организация не получила доход от реализации товаров, работ, услуг, она не вправе признавать в этом периоде прямые расходы (письма от 24.02.11 № КЕ-4-3/2952@ и от 28.12.10 № ШС-37-3/18723@):

«<…> Если у организации есть прямые расходы, относящиеся к незавершенному производству, остаткам готовой продукции и отгруженным, но не реализованным товарам, то, пока не произойдет реализация продукции и указанных товаров, данные суммы прямых расходов не учитываются в налоговой базе по налогу на прибыль».

Справка

Чем услуга отличается от работы

Услугой для целей налогообложения признается деятельность, результаты которой не имеют материального выражения, реализуются и потребляются в процессе осуществления этой деятельности (п. 5 ст. 38 НК РФ). К услугам, в частности, относится предоставление в аренду недвижимости и иного имущества, оказание охранных услуг, предоставление услуг связи.

В отличие от оказания услуги результаты выполнения работы имеют материальное выражение и могут быть реализованы для удовлетворения потребностей организаций или физических лиц (п. 4 ст. 38 НК РФ). Примеры таких результатов - письменная консультация (письменный ответ на вопрос), техническая или проектно-сметная документация. Следовательно, предоставление письменных консультаций, разработка различной документации считается работой. Вместе с тем устное консультирование является услугой, а не работой, так как результаты этого вида деятельности не имеют материального выражения

Аналогичного мнения придерживаются и московские налоговики (письма УФНС России по г. Москве от 18.05.10 № 16-15/051839@ , от 12.11.07 № 20-12/107022 и от 26.12.06 № 20-12/115144). Они отмечают, что при отсутствии доходов от реализации не учитываются такие прямые расходы, как, например, зарплата производственного персонала, суммы амортизации объектов основных средств, используемых при производстве продукции:

«<…> Прямые расходы могут быть включены в состав расходов только в том отчетном (налоговом) периоде, в котором товары (работы, услуги), в связи с производством которых понесены прямые расходы, будут реализованы, и только в части, приходящейся на реализованные именно в этом периоде товары (работы, услуги)».

Даже если организация занимается оказанием услуг и поэтому отражает прямые расходы без распределения их на остатки незавершенного производства, она не вправе признавать прямые расходы в тех отчетных периодах, в которых не получила доходов от реализации этих услуг

Даже если организация занимается оказанием услуг и поэтому отражает прямые расходы без распределения их на остатки незавершенного производства, она, по мнению УФНС России по г. Москве, не вправе признавать прямые расходы в тех отчетных периодах, в которых не получила доходов от реализации этих услуг (письмо от 26.12.06 № 20-12/115144):

«<…> Сумма прямых расходов учитывается при исчислении налоговой базы по налогу на прибыль организацией, оказывающей услуги, только при получении доходов от производства и реализации услуг данного отчетного (налогового) периода».

Косвенные расходы. Налоговики считают, что при отсутствии доходов от реализации товаров, работ, услуг компания не может учесть и косвенные расходы, осуществленные в течение текущего отчетного или налогового периода (письма УФНС России по г. Москве от 12.11.07 № 20-12/107022 и от 26.12.06 № 20-12/115144). Ведь по общему правилу, применяемому в налоговом учете, любые расходы, в том числе и косвенные, должны соответствовать критериям, установленным в пункте 1 статьи 252 НК РФ. Одним из таких критериев является наличие связи между осуществленными расходами и деятельностью организации, направленной на получение дохода.

Таким образом, если в конкретном отчетном или налоговом периоде компания не ведет деятельность, направленную на получение дохода, то налоговики утверждают, что она не может признать косвенные расходы, понесенные в течение этого периода (письма УФНС России по г. Москве от 12.11.07 № 20-12/107022 и от 26.12.06 № 20-12/115144).

1 Оба указанных письма являются обязательными для применения налоговыми органами и размещены на сайте ФНС России в соответствующем разделе.

2 Это письмо включено в перечень разъяснений, обязательных для применения налоговыми органами, и размещено на сайте ФНС России в соответствующем разделе.

Оценить:

23 1

В налоговом учете расходы на производство и реализацию делят на две группы:

- прямые (основные);

- косвенные (накладные).

Такой порядок установлен пунктом 1 статьи 318 и статьей 320 Налогового кодекса РФ.

Кто распределяет расходы

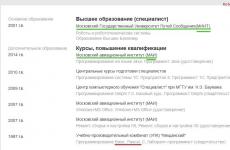

Распределять расходы на прямые и косвенные нужно не всегда. Понять, в каком случае это нужно сделать, поможет схема:

Как видно, неторговым организациям, в которых доходы и расходы определяют кассовым методом, делить расходы на прямые и косвенные не нужно. То же самое относится к тем, кто применяет вместо общего режима упрощенку или вмененку, а также предпринимателям. Последние, даже будучи на общем режиме, налог на прибыль не платят.

Все это следует из положений статей 272, 318 и 320 Налогового кодекса РФ.

Состав прямых и косвенных расходов

Состав прямых и косвенных расходов отличается для и организаций.

Производство товаров, работ или услуг

Какие расходы при производстве товаров, работ или услуг относить к прямым, а какие к косвенным, вы вправе определить самостоятельно. Перечень расходов утверждает руководитель организации и фиксирует его в учетной политике.

Делая выбор, руководствуйтесь следующими принципами. В составе прямых расходов отражайте те затраты, которые непосредственно связаны с производством или реализацией. При этом можно ориентироваться на отраслевую специфику и исходить из конкретных особенностей производственного процесса в самой организации.

Обычно к прямым расходам производств относят:

- материальные затраты. В частности, издержки на покупку сырья и материалов, которые будут использованы непосредственно в производстве, а также комплектующих изделий, подвергающихся монтажу, и полуфабрикатов, требующих дополнительной обработки;

- расходы на оплату труда сотрудников, занятых в производственной деятельности, и взносы на социальное страхование, начисленные с этих сумм. То же касается и взносов на страхование от несчастных случаев и профзаболеваний;

- амортизацию основных средств, которые используют при производстве товаров, работ или услуг.

Это следует из пункта 1 статьи 318 Налогового кодекса РФ.

Остальные расходы, которые напрямую с производством не связаны или согласно техническим регламентам в него не включены, относят на косвенные. Кроме внереализационных расходов - их считают отдельно.

При этом косвенными признавайте только такие расходы, которые невозможно отнести к прямым по объективным причинам. Например, затраты на сырье и материалы, которые включают в себестоимость единицы продукции, можно отнести только к прямым.

Все это следует из статьи 318 Налогового кодекса РФ. Подтверждают это письма ведомств - Минфина России от 7 февраля 2011 г. № 03-03-06/1/79 и ФНС России от 24 февраля 2011 г. № КЕ-4-3/2952@. Аналогичная позиция выражена и в определении ВАС РФ от 13 мая 2010 г. № ВАС-5306/10 и постановлении ФАС Уральского округа от 25 февраля 2010 г. № Ф09-799/10-С3.

Торговля

Для торговых организаций перечень прямых расходов фиксированный. Он приведен в статье 320 Налогового кодекса РФ. К прямым затратам относятся:

- покупная стоимость товаров. Как ее считать, организации вправе определить самостоятельно. Например, можно включить в нее расходы, которые связаны с покупкой товаров. Это, в частности, траты на фасовку, складские и другие затраты, оплаченные другой организации. Выбранный вариант закрепите в учетной политике для целей налогообложения;

- расходы на доставку товаров до склада покупателя (когда их считают отдельно от стоимости самих товаров).

Все остальные расходы (кроме внереализационных расходов, предусмотренных ст. 265 НК РФ) относятся к косвенным и уменьшают доходы от реализации текущего месяца.

Такой порядок предусмотрен статьей 320 Налогового кодекса РФ.

Ситуация: можно ли отнести к прямым расходам при расчете налога на прибыль затраты на доставку товаров от поставщика к себе на склад собственным транспортом? Организация занимается торговлей.

Да, можно.

Затраты на доставку товаров до склада покупателя торговая организация должна включать в состав прямых расходов. При этом каких-то отдельных условий или ограничений не установлено. И значит, не важно, платит покупатель за доставку сторонней организации или перевозит товар собственными силами.

А вот расходы на содержание собственного автотранспорта, занятого перевозкой товаров, нужно относить к косвенным расходам. Они напрямую не связаны с приобретением товаров. Это следует из положений статьи 320 Налогового кодекса РФ. Аналогичное мнение выражено и в письме Минфина России от 13 января 2005 г. № 03-03-01-04.

Ситуация: может ли торговая организация отнести к прямым расходам при расчете налога на прибыль затраты на доставку товаров, которые она отгружает покупателям непосредственно со складов изготовителей? Организация занимается торговлей.

Нет, не может.

К прямым расходам относят затраты на доставку покупных товаров (транспортные расходы) только до склада организации, если они не включены в цену их приобретения. Поскольку при транзитной торговле товар отгружают сразу покупателю, минуя собственный склад, указанные условия не выполняются. Поэтому такие транспортные издержки надо рассматривать как расходы, связанные не с приобретением, а с продажей товара.

Расходы, связанные с транспортировкой реализуемых товаров, являются косвенными. При этом они уменьшают доходы от реализации именно этих товаров. Такой порядок следует из положений статьи 286 и абзаца 3 статьи 320 Налогового кодекса РФ.

Когда признать расходы

Косвенные расходы в полной сумме списывайте в том периоде, к которому они относятся. То есть согласно правилам статьи 272 Налогового кодекса РФ.

А вот прямые расходы придется распределить. Ту их часть, которая относится к остаткам незавершенного производства или нереализованных товаров, признать в текущих расходах нельзя. Сделать это можно только по мере реализации товаров и работ, в стоимости которых такие расходы учтены.

Об этом сказано в пункте 2 статьи 318 Налогового кодекса РФ.

Прямые расходы между затратами текущего налогового (отчетного) периода и стоимостью услуг, не принятых заказчиками на конец этого периода, распределять не нужно. Причина в том, что услугой для целей налогообложения признают деятельность, результаты которой не имеют материального выражения. Услуги реализуют и потребляют в процессе их оказания. В связи с этим распределять все понесенные расходы как прямые, так и косвенные по услугам не нужно. Вы вправе признавать их в текущем периоде. Такой порядок учета прямых затрат нужно закрепить в учетной политике.

Это следует из пункта 5 статьи 38, статьи 313 и абзаца 3 пункта 2 статьи 318 Налогового кодекса РФ, письма Минфина России от 15 июня 2011 г. № 03-03-06/1/348.

Расходы, когда доходов нет

Ситуация: как при расчете налога на прибыль методом начисления учесть прямые и косвенные расходы, если в отчетном периоде доходы от реализации отсутствуют. Организация не относится к вновь созданным?

Если в отчетном периоде отсутствуют доходы, организация может признать только косвенные расходы.

Объяснение простое - признавать прямые расходы можно только по мере реализации товаров, работ или услуг, в стоимости которых затраты включают. Прямые расходы, которые относятся к остаткам нереализованной продукции, при расчете налога на прибыль учесть нельзя.

Что же касается косвенных расходов, то они к полученной выручке никак не привязаны. Их можно учесть в текущем периоде. А расходами в налоговом учете признают только издержки, которые отвечают следующим критериям:

- направлены на получение доходов и экономически обоснованы;

- документально подтверждены.

Таковы требования пункта 1 статьи 252 Налогового кодекса РФ.

При этом если конкретный расход не приносит организации прямых доходов, то это не значит, что он необоснован. Достаточно, чтобы он был необходим для деятельности, результатом которой будет полученный доход. Поэтому косвенные расходы организации можно признать и в том случае, когда доходы в отчетном периоде еще не получены. Такие выводы выражены и в письмах Минфина России от 25 августа 2010 г. № 03-03-06/1/565, от 21 мая 2010 г. № 03-03-06/1/341, от 8 декабря 2006 г. № 03-03-04/1/821.

Расходы относятся к нескольким периодам

Ситуация: как при расчете налога на прибыль методом начисления учесть косвенные расходы, которые относятся к нескольким отчетным периодам ?

Такие расходы нужно распределять.

Косвенные расходы при расчете налога на прибыль методом начисления учитываются в том периоде, к которому относятся. Следовательно, списать единовременно косвенные расходы, которые относятся к нескольким отчетным периодам, нельзя (п. 2 ст. 318, п. 1 ст. 272 НК РФ).

Действует такой порядок.

Косвенные расходы списывайте равномерно по отчетным периодам. Поступайте так, если можно определить период, в течение которого будут произведены затраты или получены доходы по договору. Срок списания расходов определите исходя из длительности договора или по другому документу. Например, по бланку лицензии, в котором будет указан срок ее действия. (абз. 2 и 3 п. 1 ст. 272 НК РФ).

Косвенные расходы распределяйте самостоятельно. Так делать можно, только если период, к которому относятся расходы, определить нельзя. Например, договор заключен на бессрочный период. Такое условие предусматривает абзац 2 пункта 1 статьи 272 Налогового кодекса РФ.

В частности, такие затраты можно распределить:

- равномерно в течение периода, утвержденного приказом руководителя организации;

- пропорционально доходам, полученным от реализации.

Выбранный способ распределения расходов, относящихся к нескольким отчетным периодам, определите в учетной политике организации для целей налогообложения.

Пример отражения при расчете налога на прибыль косвенных расходов, относящихся к нескольким отчетным (налоговым) периодам

1 апреля 2016 года организация заключила с А.С. Кондратьевым авторский договор на передачу неисключительных прав на использование созданного Кондратьевым музыкального произведения. Договор заключен на два года (с 1 апреля 2016 года по 31 марта 2018 года).

По условиям договора Кондратьеву выплачивается вознаграждение в виде фиксированного разового платежа в размере 144 000 руб.

При расчете налога на прибыль организация применяет метод начисления. В учетной политике организации на 2016 год для целей налогообложения установлено, что расходы по долгосрочным договорам списываются на текущие расходы равномерно в течение всего срока действия этих договоров.

Отчетный период по налогу на прибыль в организации - квартал. Сумма вознаграждения, которую бухгалтер может учесть в налоговой базе каждого отчетного периода, составляет 18 000 руб. (144 000 руб. : 8 кварталов).

Кроме того, существует определенная группа косвенных расходов, которые относятся на уменьшение налоговой базы не в момент возникновения, а по особому алгоритму, определенному главой 25 Налогового кодекса РФ. К таким расходам, в частности, относят расходы на научные исследования и опытно-конструкторские разработки (ст. 262 НК РФ), расходы на страхование (п. 6 ст. 272 НК РФ) и т. д.

Подробнее об учете расходов будущих периодов см. Как по налогу на прибыль учитывать расходы, относящиеся к нескольким отчетным периодам .